2018年3月27日に開催された三菱UFJ国際投信のブロガーミーティングの文字起こしの最終回をお届けします。パート1からパート4をご覧になって無い方は以下の記事からご覧ください。

-

-

三菱UFJ国際投信のブロガーミーティングの内容を文字起こししてお届けします【その1 eMAXIS Slim全世界株式(3地域均等型)の設定理由など】 #eMAXIS #投資信託

3月27日に開催された三菱UFJ国際投信のブロガーミーティングに参加してきたキャンペーン屋です。 ブロガーミーティング自体行くのも珍しい管理人で、申し込みはした ...

-

-

三菱UFJ国際投信のブロガーミーティング文字起こし【その2 イボットソン・アソシエイツ・ジャパン小松原氏によるプレゼン-グローバル株式投資における地域分散効果-】 #eMAXIS #投資信託

2018年3月27日に開催された三菱UFJ国際投信のブロガーミーティングの文字起こしパート2をお届けします。パート1をご覧になって無い方は以下の記事からご覧くだ ...

-

-

三菱UFJ国際投信のブロガーミーティング文字起こしパート3は諸事情で4割カットしてお届けします【その3 山崎元さん独演会】 #eMAXIS #投資信託

2018年3月27日に開催された三菱UFJ国際投信のブロガーミーティングの文字起こしパート3をお届けします。パート1及びパート2をご覧になって無い方は以下の記事 ...

-

-

三菱UFJ国際投信のブロガーミーティング文字起こし【その4 マニアックな方々のマニアックな質疑応答前半パート】 #eMAXIS #投資信託

2018年3月27日に開催された三菱UFJ国際投信のブロガーミーティングの文字起こしパート4をお届けします。パート1からパート3をご覧になって無い方は以下の記事 ...

最終回は、前回の質疑応答の続きです。まじ、マニアックの方々のマニアックな質問が多いですね。

三菱UFJ国際投信とは?

三菱UFJ国際投信は、三菱UFJフィナンシャルグループの運用会社です。投資信託をお持ちの方ならば、一度は三菱UFJ国際投信のファンドを保有したこともある方が多いと思います。

クソファンドも多数販売していますが、最近はeMAXIS Slimという業界最低水準の信託報酬を目指し続けるというインデックスファンドシリーズを投入し、低コスト競争に一石を投じました。

今年の1月に公表された投信ブロガーが選ぶ! Fund of the Year 2017においても、20位以内に3本のeMAXIS Slimシリーズがランクインされました。

参考投信ブロガーが選ぶ! Fund of the Year 2017 速報【第3部 結果発表】

ブロガーミーティングの式次第

以下のとおりです。

- プレゼンテーション:三菱UFJ国際投信 代田秀雄氏 「当社のノーロード・インデックス・シリーズのラインナップ」 「全世界株式関連の指数について」

- プレゼンテーション:小松原宰明氏(イボットソン・アソシエイツ・ジャパン) 「グローバル株式投資における地域分散効果」

- 対談(山崎元氏、小松原氏、代田氏)じゃなくて山崎元さんの独演会

- 意見交換会、Q&A(前半部分、後半部分【この記事のパート】)

検証期間のとり方について

【takachanさん】イボットソンの小松原さんに質問なんですけれども、先ほどの効率的フロンティアの件なんですけれども、大局的には、国内株式と先進国株式はだいたい4対6にして、あと資本に関しては、さっき言った件については了解しているんですけども、TOPIXやコクサイ関係は確かに例で見ると確かに4対6でだいたい最小分散ができるってのは計算上分かるんですけれども、ただリーマンショックの時期が入ってたりすると、例えば私が計算したのは。

2007年の8月から2012年7月の5年間で見ると、TOPIXが大体9割ぐらいで、コクサイが1割ぐらいの比率が最小分散になってるんですよ。

ですから、こういったものを作る際は、こういう特殊な時期を除いているのか、それとも例えば通算で計算しているのかっていうことを知りたいんですけれど、いかがでしょうか?

※takachanさんは、アキバ系投信自作派の管理人です。

【小松原さん】ありがとうございます。確かにご指摘の通り、過去を見るときに、実は。相関関係のリスク水準を時期時期によって違うんです。

時期時期に違うので、その時期特有の最適比率っていうのはあるんです。

でも、その時期時期の最適比率を事前に予見と言うか、予想するのはかなり難しいということは我々も認識しているので、超長期の、いわゆる長いデータで推計しています。

【takachanさん】分かりました、ありがとうございました。

【小松原さん】ただ、ひとつだけで言うと、長ければいいってわけでもなくて、例えば、マーケットの大きな構造変化、誰が見てもわかるような構造変化があった場合は、それ以降のデータで長い期間を使う。

例えば具体的に言うと、変動為替、変動相場制が導入される以前と以後ではリスク水準って、えらい違うじゃないですか。そうですよね。

そういうように、誰の目から見ても明らかに構造が違う場合は、それ以降のデータを使うということで、我々は長いデータを使っています。

【takachanさん】ありがとうございます。

利益が出ないeMAXIS Slimが増えたら立ち行かなくなるのではないか?

【代田】(質問は)他にいかがですか?

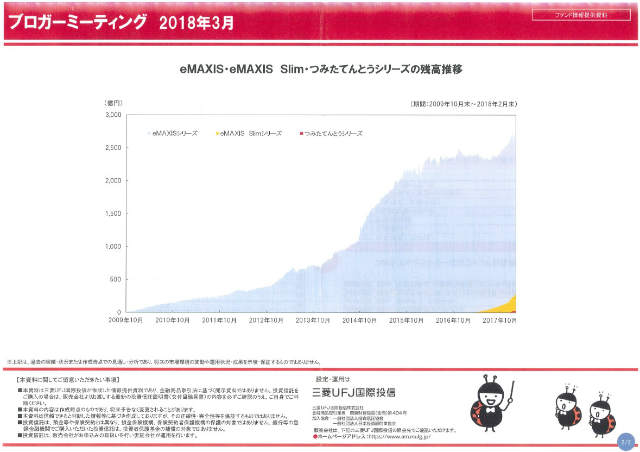

【河童さん】eMAXISのシリーズが3本あって、販社が違うって話なんですけど、販社が違うってことは、顧客が違う、売り方が違う。

だから、もともとあったeMAXISのSlimじゃない方っていうのは十分利益を上げられた。

一方、ネットのみでやっているSlimシリーズは、業界最安の信託報酬を目指すって言う、結構無茶なことをされていて、それも有言実行されているから評価が上がっている。

そうすると上手くいけば、ネットの、ネット証券を通している売る商品ではかなりシェアを持ってるかもしれないですけど、そこは利益が少ないと思われるんです。

じゃあ、今後5年、10年、15年先を考えた時に、グラフがあるんですけれど、黄色い部分が大きくなっても、利益が少なくてもいいと思っているのか、水色の部分もずっと増えるので、十分な利益は確保できるとみているのかっていうところに非常に興味があります。

どうして心配するか、どうして杞憂するかって言うと、今、ネットを使ってる人で、ネット証券を使ってる人は、新しくeMAXISを買おうとは絶対思わないと思うんです。

それはコストが高いから。Slimを買うと思います。

そういうふうに、だんだん、今ネットを使っていないから、ネット以外の販社から、窓口行って、言い方悪いですけど、高いものを買ってしまっている客層というのが、今、これだけいたとしても、5年後、10年後に気が付いた人が増えて、だんだん減ってくるかもしれない。

すると、このグラフの割合が変わったら、利益が減って、立ち行かなくなるんではないかという心配をしたりするんです。

ここら辺についてどのように考えられているのか、そちら興味がありました。お答えいただければなと。

※河童さんは、個人事業主が節税してインデックス投資 の管理人です。

【代田さん】実は、ご用意してる資料の中でファンド状況っていう資料が、これは、すいません、今日おいでになってる、後ろの所の右から2人目に岡田編集長、ファンド情報の編集長と、具体的に記事を書かれている一番左側の千葉さんっていう方が記事書かれたんですが、ご参考までに、ここに、今のeMAXIS、特にSlimの点で、どう考えるかって言う、ちょうど最新号が出たので、まとめてあります。

私どもは、さっきのグラフでいくと、おっしゃる通り、今起こっている事っていうのは、ネット専業の会社さんにおいては、eMAXISが残高を落とし、Slimは、Slimしかありませんので、ネット専門さんは、非常に急拡大しているていう傾向があります。

違う世界、ネット専業さんではなく、(対面販売する)証券会社、銀行のネットとという場では、引き続きeMAXISが増えていっているという傾向があります。

この流れが変わらないのではないか。

つまりネット専業さんというマーケットでは、eMAXISからSlimの方に乗り換えが進んでおります。

その世界、要するに、我々マーケティングを考える上で、ビジネスをしている場所というものをはっきり分けて考えています。

ネット専業のビジネスマーケットっていうのは、そこ単体で考えないと、ごちゃごちゃにしてしまうと絶対ダメだろうということで、ここは渡り鳥の方式、渡り鳥って言ったら変ですけれども、一番安い所に資金が流れる場ですので、とにかく価格競争力ないと、勝ち残れない。かつ、勝ち残る運用会社は、最後は1社か2社。

そのマーケットを捨てますか、捨てませんかって言う、我々は、この記事の中でもバンガードのようになりたいと、会社として決めている。

とことん経営コストでも、ここのネット専業のところ、ネット専業さんのマーケットの最大シェア枠を取りにいきたいと思っています。

一応、何か無謀に引き下げているようにうつるかもしれませんが、一応ビジネスでございますので、採算を計算して、これ以上はまずいよなっていうのは我々は持っています。

そこまでは行けるところまで行くんですけれども、これはオフレコですけど・・・

(オフレコ依頼により211文字非公開)

・・ありうるかもしれない。

僕らも、そうすることによって、最後は皆さんに還元するわけですよね。

リターンの還元なので、コストが低い場合。ていうところまで実は考えています。

なので、おそらく今、ノーロードインデックスファンドのマーケットっていうのは、年率20%増えているんです、ここに書いてあるんですけど、書いて頂いたんですけれども、公募の日本の投信マーケット、ほぼほぼ横ばいです。

その中で、このマーケットは20%。おそらく、今8000億のマーケットです。

ノーロードのインデックスファンド。5年後には2兆超えています。もっと早く2兆超えるかもしれません。

そこでは我々は、面積を確実にとりたいと、ここにビジネスとして非常に重要視しているしてるし、そこでは絶対に勝ち残りたいという覚悟でいます。こんなんでよろしいですか。

【河童さん】はい、ありがとうございます。

【山崎さん】インデックスのフィーが非常に下がってきているていうのは大変良いことで、じゃあどこが勝つのかなってていうようなことを見物人としては興味があります。

(三菱UFJ国際投信は)かなり勝てる可能性があるかと思います。ていうのは、グループに信託銀行を持ってらっしゃるので、結局、例えばフィーがどんどん下がってきたときに、例えば信託銀行にフィーを払ってて、インデックスの会社にフィー払ってて、残った部分を販社と、例えば運用会社で分けるというような、例えばそういう構造でずっと競争していくと、その運用の所の採算って言うか、コストが同じであれば、一番頑張ったところのところまで頑張って下りてきますよね。

そしてお互いが利益が出ないギリギリのところまで頑張ると、信託銀行がグループの中にあるということの有利性が、全体としては働くと思います。

そういう意味では、多分インデックスファンドの信託報酬を業界最安に揃えるっていう戦略は、うまいベンチマークの取り方って言うか、競争上のマーケットを作ったなって言うそういう感想を待ちます。

結局インデックスファンドの場合は、最終的に1社か2社か、せいぜい3社、3社目がギリギリ食ってけるか食ってけないかというような水準で、2社目、1社目が成長していくっていうような、多分そういう構造に、比較的シンプルになるはずなので、そこを勝ちに来たのかなと、結構本気かなという風に印象を持っています。

その他雑多な質問

【night walkerさん】今の話、僕のブログに書いていいですか? バンガードになりたいっていうことを書いても大丈夫ですか?

※night walkerさんは、NightWalker's Investment Blogの管理人です。

night walkerさんの記事三菱UFJ国際投信 ブロガー・ミーティングに参加してきました。貴重な図を入手できました。: NightWalker's Investment Blog

【代田さん】バンガードになりたいって記事にもなってますね。(会場笑)大丈夫です。

【虫とり小僧さん】■■■■(管理人自主検閲により黒塗)を考えているって言うのも?(会場大爆笑)

【代田さん】それはちょっとごめんなさい。それは言い過ぎなので。

【虫とり小僧さん】ちょっといけない?

【代田さん】■■■■(管理人自主検閲により黒塗)というか、客観的に、場合によって■■■■■が■■(管理人自主検閲により黒塗)が変わったということも、将来の日本でも起こりうるのではないかていう、すいません、客観的な表現でお願いします。

【山崎さん】■■■■(管理人自主検閲により黒塗)なんかと交渉しなければならないお立場にあると思うので

【代田さん】そこは本当にごめんなさい。

【山崎さん】でも、こういう場なので、本当は脅かしといた方が交渉に有利かもしれない(会場笑)。

【すぱいく】すいません、今日の資料っていうのは、ブログとかに全部アップ、例えば写真撮ってアップするのはまずいんでしょうか?

【代田さん】コレってどういうあれになってるんですか? 一旦、投資家向けの?

【スタッフ】販売用資料ではない。当社の資料。

【代田さん】投資家向けの?

【スタッフ】投資家向けので通ってます。

【代田さん】通ってるので、一般投資家の方は、すいません、これって社内でコンプライアンスが結構あって、販売員の方止まりのものとか、こういうミーティングだけのものなのか、一般投資家が見れるものなのかってレベルがあるんですね。

これは今確認しましたら一般投資家の方も見ていい資料になってますので、当社から提供させて頂いてる部分については、当社作成の部分については、アップしていただいて結構です。

ただ、このファンド情報、これは注釈にありますように、これ今日特別にコピーOKしていただいたので、ファンド情報はごめんなさい。

【岡田編集長】どうぞどうぞ(会場笑)

【代田さん】ありがとうございます。岡田編集長がOKって言っていたので、ファンド情報。

【岡田編集長】営業用じゃなければ構わないです。

【代田さん】ということで、あとは?

【すぱいく】イボットソン。

【代田さん】イボットソンは?

【小松原さん】(資料見ながら悩む小松原さん)・・・・・いいことにしましょう!(会場歓声)

【会場から】14ページつかいたい。

【小松原さん】どうぞ。ただ、私、先ほど申し上げたように、どれがいいとか悪いとか提案していません。客観的な事実、最終的にはこういうものを読んで、選ぶのは皆様投資家ですよっていう。

【会場から】個人的な見解書くのは?

【小松原さん】もちろん(OK)。

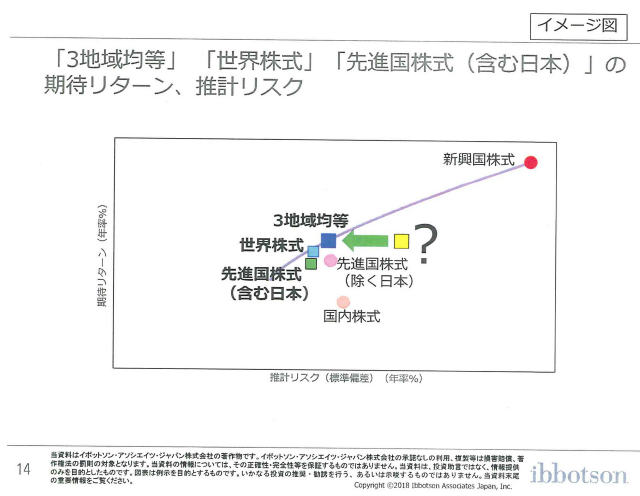

【山崎さん】ただ、いま日本株と先進国株の相関係数はプラス0.7ぐらいですか?

【小松原さん】大体それぐらいだったと、もう少しいいかな。

【山崎さん】最新0.68ぐらい?

【小松原さん】0.6から0.7ぐらいだと。

【山崎さん】先進国と新興国の相関係数はだいたいどれくらいなんですか? 0.18?

【小松原さん】もうちょっと高いですね。0.18ぐらいかなというような感じです。

【山崎さん】ということになるので、前のページの図と合わせてエクセルで計算すると、だいたいどういうことかご納得いただけると思います。(会場笑)

長期投資するうえでの日本株を持つことについて

【Takuさん】全世界株の(日本除く)ってのは以前お話しさせていただいた時に言っていただいたのが出来て、個人的にはちょっと嬉しいなということで、これはありがとうございます。

という話とともに、結構僕社内で勉強会とかやってるんですけれども、少子高齢化って日本すごい進みまして、先進国共通だと思うんですけど、日本は特に進むと、一方で日銀ETF買いはどんどんどんどんやっているいく中で、こんな状態いつまでも続くのかなていうのをちょっと思っている中で、日本株って本当に将来性あるのかなって言うのがちょっと疑問に思っていて、その中で均等買いだとか、あとは捨てた方が良いんじゃないかていう話があるんですけれど、今後、15年、20年長期投資をしていく中で、日本株ってやっぱり持っとくべきなのかっていうところは、個人的な意見でも結構なんですけれども、それぞれご意見いただければなと思います。

※Takuさんのtwitterアカウント:Taku(金融系SEの投資のつぶやき)(@taku8258_k)さん | Twitter

【虫とり小僧さん】山崎さん、得意分野(会場笑)

【山崎さん】得意?

【Takuさん】山崎さん、結構日本株の比率がいつも多いなと思うんですけど。

【山崎さん】日本経済にはあんまり希望はないかもしれないけれども、日本株、投資対象としての日本株が儲かっても全然おかしくないですよね。

ていうのは、例えば、仮に株式の株価で考えるとして、一株利益が100円の株があるとしますよね。

例えばそれがプラスの成長率を持っているのか、ゼロ成長なのか、マイナスの成長率を持っているのかということで、同じリスクプレミアムで割引すると、例えばマイナスの成長率だと、じゃあ1000円でプライシングされるかもしれないし、プラスの成長率だと2500円になってるかもしれない。

そういう意味では、日本の、例えば少子高齢化するということも、人口が減るということも、それからコーポレートガバナンスがクズクズだというようなことも、いろんなことが含まれて今の株価ができているわけだから、それは日本経済を信じるのではなくて、リスクって嫌だよね、あるいは日本ってパッとしないよね、という、日本株を持って嫌な感じっていうものが、リスクプレミアムの源泉にあるので、そういう意味では低成長のものも高成長のものも、どっちを持っているのがいいとか、何とも言えないですよね。

ただそれは、バックミラーでっていうか、過去を見れば、高成長だった時に時価総額が増えることは多いわけですけれど、それって、要するにプライシングで言うと、思ったよりも高成長だったって言うことで、プライシングが改善していくプロセスが、結果的に高成長だった経済の場合には、かつての日本株もそうですけれども、その中に含まれてくるということではあるわけですけれども、プライシングの理屈を考えると、低成長だから儲からないということはないです。

ボロ株を買っても儲かることがあるのと同じという理屈だろうと思いますけど、一応でも、日本株でも期待リターンあると思いますけどね。

【小松原さん】(笑いながら)そうですね。

ちょっとお答えが、多分、私は2つ用意いたしまして、まず日本株全体っていう話です。

確信的に、日本株に対して悲観的であるならば、先ほどの14ページでも10ページでもいいんですけども、日本株のポジションを下げてご自身で最適化すればいいんじゃないかなと。

なにもこれは絶対的なものではなく、弊社の推計ですので、日本株のリスクが高くてリターンがないと思えば、入れなくてもいいし、それはもう各投資家の自由なんですよね。

さはさりとて、これは我々の期待リターン出し方ですけど、もう少し客観的に、今年、来年で考えると、じゃあどれくらいサプライサイドでリターンがでるかっていう話、あるいはROEがどのくらいかと。、皆さん一番わかりやすいのは、日経新聞見て、東証一部全部、PER出てますよね。

PBR出てますよね。PBR割るPERでもいいです。

だいたい8%ぐらいでも行くんじゃないかな。

これ上がるんです。いわゆるマーケットがつけている数値に全銘柄のROEが8%、8%ずっといく期待リターンは、一応サプライサイドで見ても出てるわけです。

そうするとこの数字もそんなにおかしくないかなあと思います。

さはさりとて、本当に投資する魅力があるのかっていうのは、多分皆さんお持ちだと思うんですけども、それを保障するのは何かと言うと、何もインデックス買う必要ないんですよ。

日本株の中でもピカピカのいい、高ROEで、なおかつこれからも成長する銘柄をピックアップすればいいので、先ほどと同じインデックスのマーケットからの呪縛からみたいなことです。

抱き合わせっていっちゃいけないんですけど、私はインデックスは抱き合わせだと思っていて、要らない銘柄までくっついてきちゃうんですね。

インデックスっていうのは。それぐらいならば、買わなくてもいい。

良い銘柄だけ買えばいい。日本株だってまだまだ捨てたもんじゃないかなって、これが2つ目。

【山崎さん】いらないと思ったのが結構儲かっちゃったりするんですよね(会場大爆笑)

【小松原さん】(笑いながら)よくありますね。

【山崎さん】成長株だけ買いましょうみたいな、腐った会社がたくさんありますって、いい会社だけ買いましょうみたいなのは、投信のマネージャーが素人騙すのには積極的に使いますね。(会場爆笑)

あれまともに信じて運用したら大変なことになりますよ。

【代田さん】プライシング的には今いただいている通りなんですけど、付け替えると需給で見て、たぶん15年か20年、日本株ってグローバルの投資家から無視されて続けたんですね。

グローバルエクイティの中で、日本株のポジションって、さっきの8%とか、持ってない投資家が、海外の投資家でも主だったものが、せめて指数並みに持ち始めてきてるていうのは僕の考えで、要はニュートラルに、ようやく戻してくるんだと思うんです。

実際に、うちの会社なんかも海外のファンドマネージャー、アセットマネジメント会社から、日本株のバンガード紹介してほしいっていうニーズが、かなり昨年ぐらいから増えてきているので、そういう意味では、結構、我々も海外の投資家に輸出してますけれども、ファンド、ここの需給も含めて考えると、グローバルで見た時に、日本株っていうのが割高というよりも、割安で持っておかないとまずいよねっていう局面に今は入ってきているという風に思います。

【Takuさん】ありがとうございました。

三菱UFJ国際投信の直販事業について

【せーらすさん】最後ラスト1個いいですか。

すいません、時間も押していて申し訳ないんですけれど、ご説明ありがとうございました。直販の話が途中で出たと思うんですけど、今考えてらっしゃる直販の戦略みたいなの少し教えていただけないでしょうか。

私は楽天証券でSlimシリーズを積み立てているんですけれど、それをやめてまで直販に行きたいメリットというか戦略みたいのがあれば教えていただきたいです。よろしくお願いします。

※せーらすさんはブロガーではなく一般の方です。ご本人のお申し出あったので追記しました。

【代田さん】ありがとうございます。Slimラインナップは全部持っていけると思います、ラインナップ的には。あとは、ロボアド、ウチありますので、これはイボットソンさんの所と共同でやってる、これものってます。

これもラインナップになって、ラインナップ的には、楽天さんとダブる感じ。

そこにどれくらいの付加価値、つまりウチで積立になりやっていただいたことによるメリットが得られるか、楽天だったら楽天ポイントより上回る何かということなんですが、すいません、今そこは、具体的には、この場でこういうメリットがありますっていうところまでは申し上げられない。

そこも考えないといけないと思いますので、おそらくスタートは、今延び延びになってまして、■■(自主検閲により非公開)ぐらいになる可能性。

こんなこと言っちゃっていい?

すいません、これはちょっと、適宜、こんなことができますよって言うのは、もうちょっと具体化したところでご案内させていただければ。

いろんなアイデアありますので、直にやると、当然、半分信託報酬持ってかれなくて済むわけですから、いろんな工夫ができる可能性は含まれてます。

【せーらすさん】ありがとうございます。

【会場から】もっと下げられるという感じですか?

【山崎さん】そこまで下がって、楽天を使う理由ない。そうなると投資家のためにはいいことかなと思います。

【前川さん】予定時刻を過ぎてしまったんですけれども、これから終わり次第懇親会の方に移らさせていただきます。本日はありがとうございました。

ということでブローガーミーティング5部作をお届けしました

以上がマニアックな方々におるマニアックな質疑応答編の後半パートです。これで三菱UFJ国際投信のブロガーミーティングがようやく終わりました。ああよかった。

文字起こし作業は、供給側の苦労に反比例して需要が乏しいため、途中で止めようと思ったのですが、意地だけで仕上げました。

誤字脱字がありあましたら教えていただけると助かります。

Copyright secured by Digiprove © 2018

Copyright secured by Digiprove © 2018