2018年3月27日に開催された三菱UFJ国際投信のブロガーミーティングの文字起こしパート2をお届けします。パート1をご覧になって無い方は以下の記事からご覧ください。

-

-

三菱UFJ国際投信のブロガーミーティングの内容を文字起こししてお届けします【その1 eMAXIS Slim全世界株式(3地域均等型)の設定理由など】 #eMAXIS #投資信託

3月27日に開催された三菱UFJ国際投信のブロガーミーティングに参加してきたキャンペーン屋です。 ブロガーミーティング自体行くのも珍しい管理人で、申し込みはした ...

パート2はイボットソン・アソシエイツ・ジャパンの小松原宰明氏によるプレゼンです。題して「グローバル株式投資における地域分散効果」。

一部資料画像が曲がっていますが、もともと配布された資料自体が曲がってコピーされていました。その資料をスキャナーしたため曲がってしまっています。修正するのがめんどいのでそのまま掲載しました。ご容赦くださいませ。

三菱UFJ国際投信とは?

三菱UFJ国際投信は、三菱UFJフィナンシャルグループの運用会社です。投資信託をお持ちの方ならば、一度は三菱UFJ国際投信のファンドを保有したこともある方が多いと思います。

クソファンドも多数販売していますが、最近はeMAXIS Slimという業界最低水準の信託報酬を目指し続けるというインデックスファンドシリーズを投入し、低コスト競争に一石を投じました。

今年の1月に公表された投信ブロガーが選ぶ! Fund of the Year 2017においても、20位以内に3本のeMAXIS Slimシリーズがランクインされました。

参考投信ブロガーが選ぶ! Fund of the Year 2017 速報【第3部 結果発表】

三菱UFJ国際投信のブロガーミーティングの式次第【2018年3月27日開催】

以下のとおりです。

- プレゼンテーション:三菱UFJ国際投信 代田秀雄氏 「当社のノーロード・インデックス・シリーズのラインナップ」 「全世界株式関連の指数について」

- プレゼンテーション:小松原宰明氏(イボットソン・アソシエイツ・ジャパン) 「グローバル株式投資における地域分散効果」【この記事のパート】

- 対談(山崎元氏、小松原氏、代田氏)じゃなくて山崎元さんの独演会

- 意見交換会、Q&A(前半部分、後半部分)

今回は、小松原宰明氏(イボットソン・アソシエイツ・ジャパン)によるプレゼンテーション 「グローバル株式投資における地域分散効果」をお届けします。

グローバル株式投資における地域分散効果について

【小松原さん】改めて、イボットソンの小松原です。よろしくお願いします。

3地域均等は良いか、(良く)ないかみたいな話になりましたので、ここら辺の話を皆様と一緒に共有できればなという風に思います。

資料こちらです、開いていただいきA3の紙ですね、題してグローバル株式投資における地域分散の効果というところです。

3地域うんぬんの前に、そもそもこの地域を分散することがいいのか悪いのかといったところを、一緒に提起できればなという風に思っています。

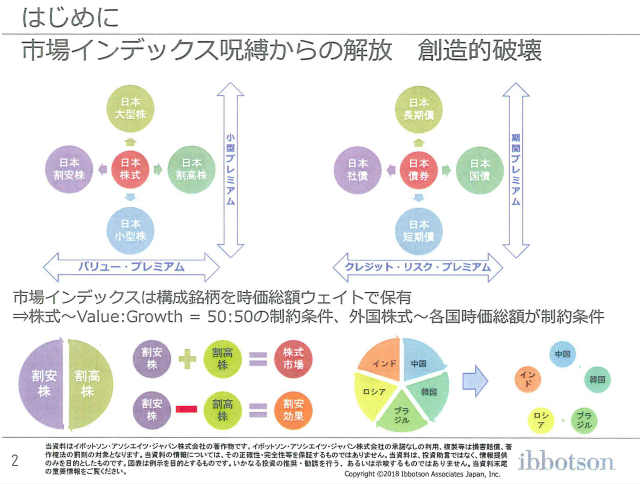

その前に、隣のページ、2ページって左下にありますけれど、はじめにというところです。

皆様には、インデックス信奉者も、いやいや、違うぞ、という方も、いろんな方がいらっしゃると思うんですけど、我々運用をやっていると、結構インデックスが、インデックスの呪縛みたいな人がいまして、これに何か囚われちゃって本当にいいのかなと思うことがあります。

それをほぐしてみようよといったのがこちらです。

市場インデックス呪縛からの解放、創造的破壊なんてちょっとかっこよく書いてありますけれども、これ何かと言うと、一番わかりやすいのは右下の図ですかね。

新興国、新興国の、例えばBRICs(ブリックス)でしたらば、中国とかインドとかロシアとか書いてありますけれど、均衡の場合もありますし、一方でMSCIワールド(日本を含む全世界の先進国株式指数)とか、FTSEとか、様々なインデックスが、基本、時価総額で加重平均されていることがほとんどです。

その時価総額ウェイトって本当にいいのかみたいな話です。

インデックス投資をすると、そのまんまそのウエイトで買えるわけですけれど、そこの自国の、自国と言いますか、各国の市場で発行されている株式のウエイトが、本当に投資家にとっていいかどうかなっていうことは、あまり検証されてないですよね。

今回であったらば、1カ国1カ国の期待リターン、リスクを全部相関係数含めて出して、そこで最適化された(効率的)フロンティアを持つっていう方が、どうでしょう、いいと思いません?

例えば、アメリカ、MSCIワールド(日本を含む全世界の先進国株式指数)とかで考えると、米国約5割なんですよ。

5割、この米国が、非常にリスクリターン過去も良かったし、かなり景気もいいということで、推計されるリターンとかもかなり今いいかもしれませんが、明らかに、仮に、リスクリターンが悪い、リスクばっかりが高くてリターンが低いと想定されているものが、5割入っていたとしたらば、投資家にとって不利益ですよね。

だから考えなくちゃいけないのは、投資対象の将来のリスクリターンがどうなっていて、どういう風にそのウエイトを組み合わせる、ウエイトというか、投資対象を組み合わせるかっていうのが、投資家にとって良いんじゃないだろうか。

もっと言うと、インデックスからの呪縛を解放すると何が起きるかと言うと、同じページの左下の方にありますけれども、ここでは単純に、割安株、割高株、そういうものがあったとしましょう。通常のマーケットインデックスだったら割安だろうが割高だろうが、その時価総額を反映しますね。

ですけれども、頭真っ白な方であれば、割安を持って割高を売ろうという、こういう戦略だってあるわけですよね。

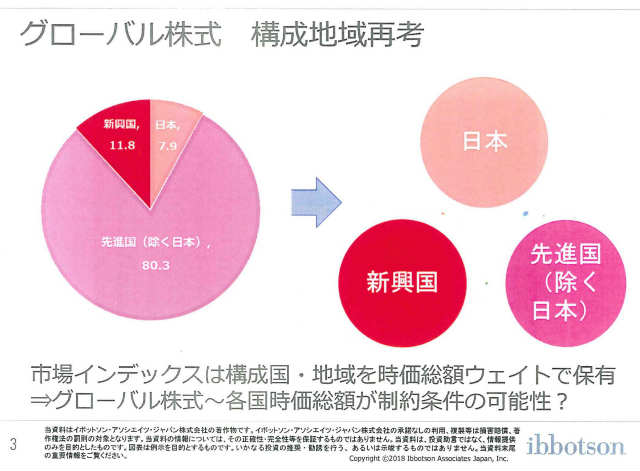

何もインデックスがいいということわけではないというところまで発展するわけなんですが、今日は、地域分散という、各国までやると話があまりに複雑になってしまうので、オールカントリー、全てのカントリーが入っているインデックスを分解しましょうと、分解した結果が過去ベースですけれども、すいません、ここからが左下の3ページですね、オールカントリーで分解していくと、日本、先進国(除く日本)、そして新興国、3月現在かな、2月末現在、左側のグラフですね。

大体、8%、80%、11%~12%ぐらいで構成されています。これが本当にいいのかっていう話です。

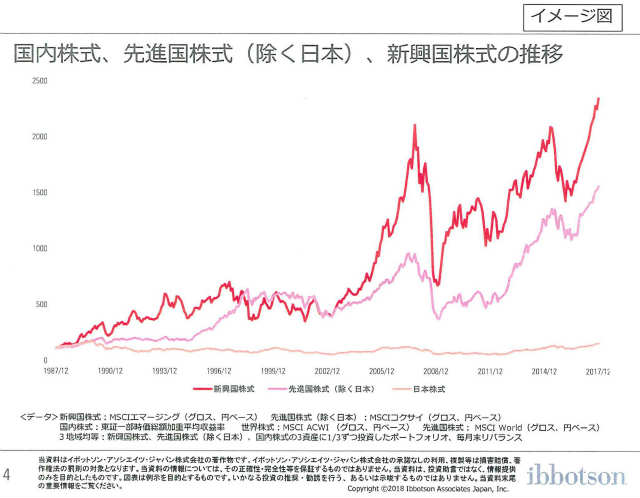

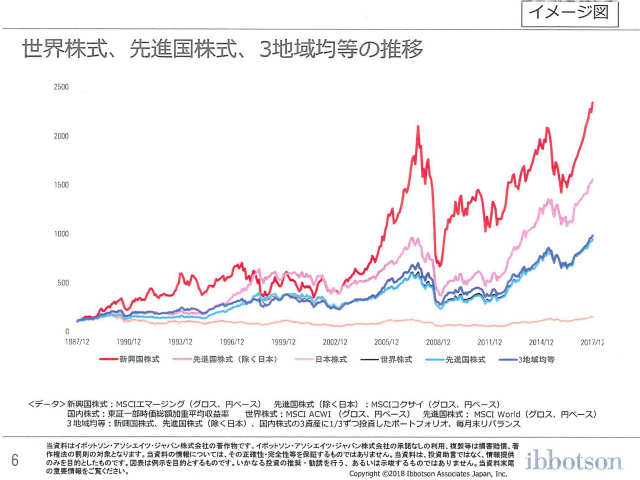

将来の話をする前に、過去を見ようと思ったのが4ページです。赤、濃い赤、新興国が1987年からで言うと一番いいと。日本は良いのか悪いのかよくわかんない。

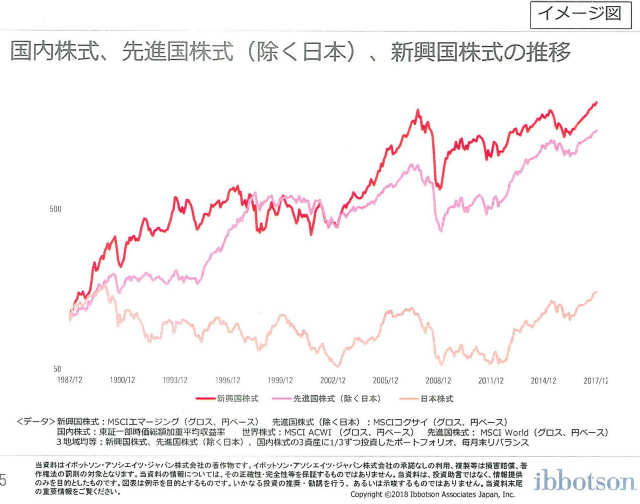

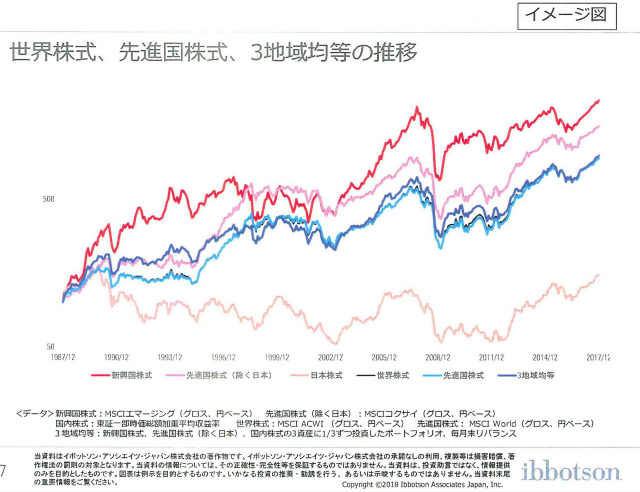

みなさん是非とも日常的に知っていただきたいのが、このスケールを良くなくて、logとってあげるといいですね。log取ってあげた方が、次のページ、5ページになりますが、こうすると、下の方に触れていた日本株も動きがよく見えてきますので、片側対数で、logで、これエクセルにすると、簡単にlogとか対数ができるので、動きがよく分かるかなと思います。

動きを見ると、似たような動きをしながら差異がつく、なんて感じです。

ここに今回、いま話題となっている3資産均等がどんなものかって言ったのが6ページ。

さらにそれをlogでみたのが7ページです。

先ほど代田さんからのお話の通り、実は、3資産均等も、それから大型株、ここでは世界株式って書いてあります、それから先進国株式、これは日本を含んだ、ですけども、大体、株が6割ぐらい、残りが4割ぐらい、分散されてますけれども、この3つが、ブルーの真ん中の方なんですけれど、過去見る限りほとんど動きが一緒なんです。

ここは先ほど言われている、3分の1でもいいんじゃないか理論のところだったんですが、我々、皆さんもそうだと思いますけれど、投資は過去じゃないですね、将来です。

将来ベースでどうやって考えるか。非常に基本的な話ではありますけれども、通常、投資対象の期待リターンですと相関係数を推計するわけです。

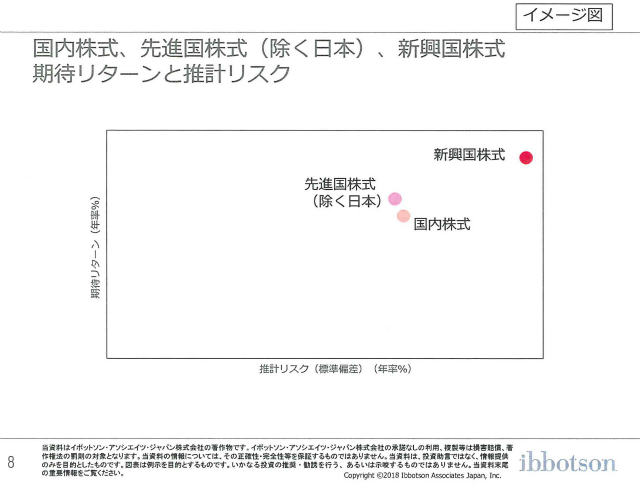

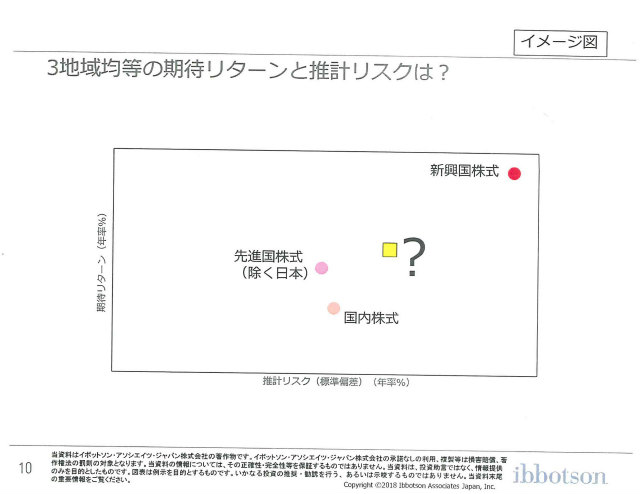

誰が推計するか。皆さんご自身で推計するべきなんですけれども、弊社の考え方もありまして、どういう風にか分析したものが8ページになります。

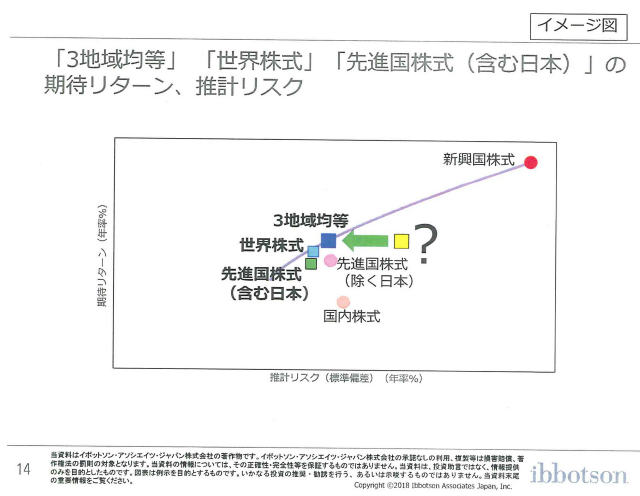

縦軸、横軸、数字が入ってなくて大変申し訳ないんですが、ここの数値こそが我々の商売道具になってますので、数字が出せないんですが(会場笑)、相対的な位置だけはちゃんとあってます。

ざっくり申し上げますと、先進国と日本株の、ピンクとオレンジにありますけど、だいたいボラティリティ、横軸です、推計率20%ぐらいです。約20。

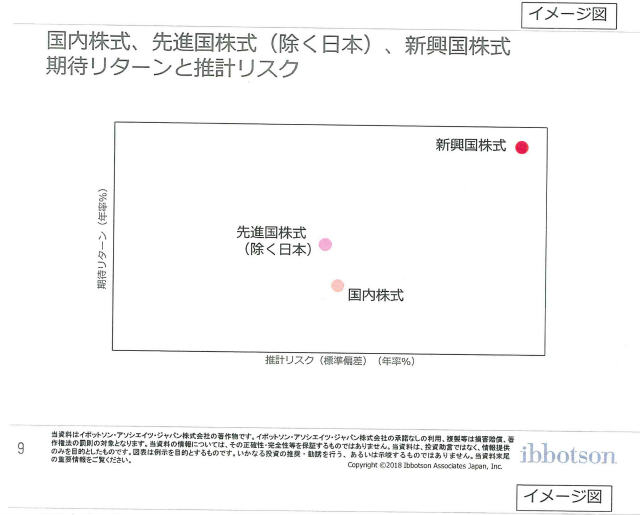

それから新興国株式、ここが30ぐらいかなというふうに思っていただくと、左の方はゼロだなと言う大体分かるわけですけれど、ちょっと右の方に寄っているので、それをセンターに寄せたものが9ページです。

そもそも、ここのリスクリターンの状態ですが、おかしいんじゃないかなって言うと議論が成り立たないので、ここはちょっと処理させてださい。

日本株と米国を中心とした先進国株式(除く日本)いわゆるMSCIコクサイというやつです。

ここのリスクレベルが結構近いです。

結構、ノーヘッジですけれども、為替のボラティリティがあっても分散投資効果が働いているのは、日本株の率が、若干ですけれどもリスクが低いんですね。

一方、日本株よりも先進国株式の方がリターンが高いというのは私どもの推計値なんですけれども、これでちょっと処理をさせていただき、新興国株式、これが一応ボラティリティ30で計算して、わかると思いますが、そこにですね、新興国プレミアムという形ですけれど、若干成長率が高く、リターンも高いっていうのがわかると思います。

これを所与にもってきて、じゃあ3分の1はどうなのかなっていう話です。

直感的には、10ページ、黄色いところにありますように、それぞれのリターンを3分の1して、それぞれの標準偏差、リスクを3分の1にして、そうすると黄色いところにプロットされるんです。

イメージそうじゃないですか。

これで本当にそうなのかな?っていう話です。

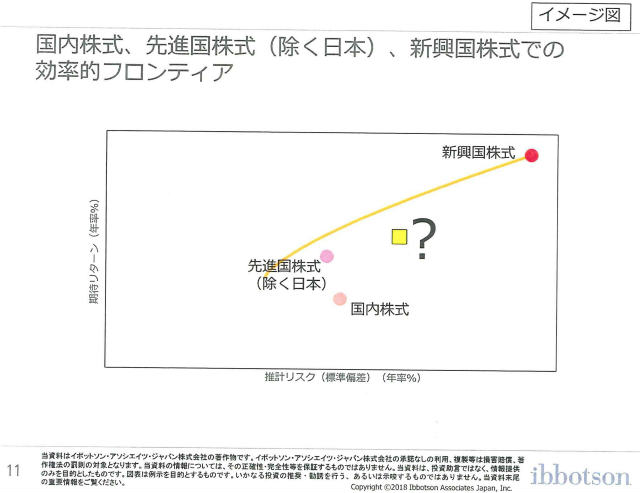

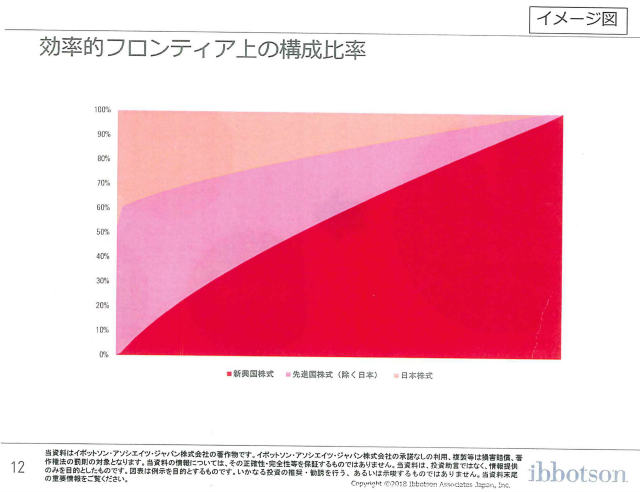

通常ですと、この3つの投資対象で、効率的フロンティアのですね、リスクリターン相関係数が、簡単に、11ページにあります、黄色いラインで引きます。

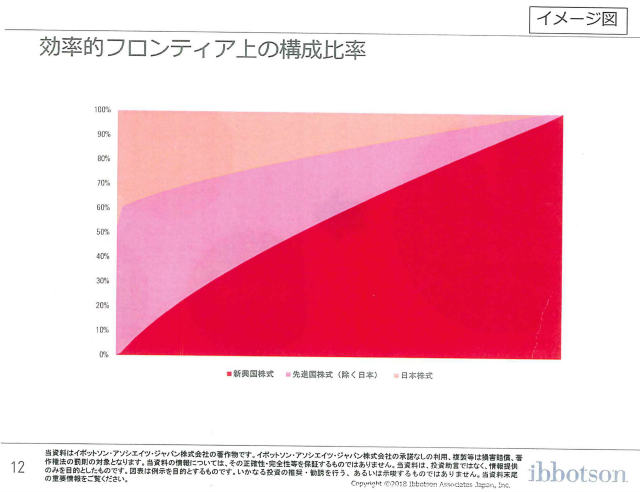

この黄色いライン、内訳がどうなっているかなって見たのが、12ページです。

一番左端の黄色いところですね、一番リスクは低いんですけれどリターンも低い。

これは新興国が入っていなくて、だいたい6対4、6対4で先進国株式(除く日本)、MSCIコクサイ(MSCI 日本を除く先進国株指数)6割、そしてこちら、5対5ぐらいですね、残りが日本っていう株式です。

ピンクとオレンジ、オレンジというか肌色っていう感じです。

(効率的)フロンティアが右上に上がっていくと、だんだんだんだん赤、エマージングが増えてきて、一方で、薄ピンクと赤色の比率はほとんど変わらないです。

薄ピンクの先進国株式が約6割、日本株の、この肌色っていうのは約4割です。

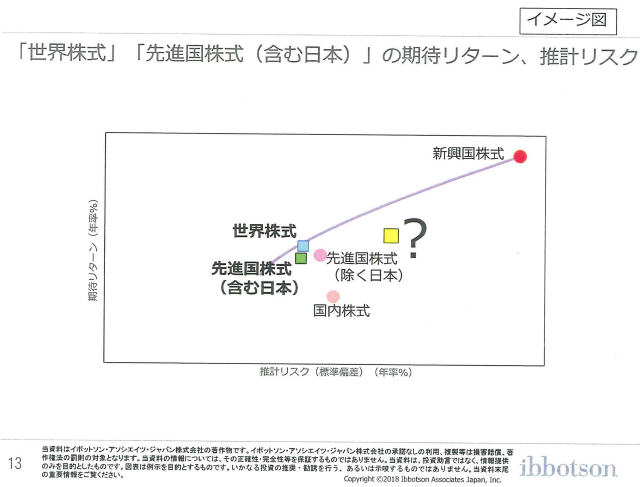

この4対6を維持しながら、ただただ赤のエマージングに入ってくる。こんな状況なんです。(効率的)フロンティアでも。では、じゃあ、よくあるMSCI コクサイ(MSCI 日本を除く先進国株指数)、それから、MSCI ACWI(MSCI オール・カントリー・ワールド・インデックス)がどこなのかなっていったのが13ページです。

どうでしょう。

MSCIコクサイ(MSCI 日本を除く先進国株指数)、これはなんと緑なんですね。

フロンティアに、大きくはないんですけど、外れていますね。

エマージングが入っていないせいもあって、実は、MSCIコクサイ(MSCI 日本を除く先進国株指数)で持つよりも、まだオールカントリー、四角、青い四角ですね、の方がフロンティアに寄っているってのがご覧いただけるかと思います。

これこそ動きの違う、新興国、エマージングを入れることによるリスクリターンの効果が上がったっていうことじゃないかなと思います。

ところでなんですけど、3資産均等がどうかっていう話なんですが、先ほどのリスクリターン相関関係係数をベースに計算すると、14ページ、ブルーのところなんですね。

さっき黄色い所っていうのが本当に3分の1だったんですけれども、これは相関係数、いわゆる分散投資の効果が働きまして、単純にリスクを3分の1、トータルして3分の1するよりもはるかに分散投資の効果が働いている、ブルー、ブルーっていうか濃い青ですね、この四角い位置は、フロンティアから外れている、右下方向に外れているっていうことになるんですね。

やっぱりフロンティアフロントの方がいいよねっていう議論なんですが、ほとんど重なっているというところから考えると、これはかなり効率的なリスクリターンになってるんじゃないのかなって言う、内々のリスクリターンではそういうことです。

実際に12ページの、さらにもう1回戻っていただいてご覧いただけますと、どうでしょうね、3等分して、左側の、最初の左ぐらいでみると、上からいうと肌色とピンクと赤がだいたい3分の1ぐらいになりそうな位置ってありますよね。

これはつまり、そういう位置に、今、3均等にはなっているということが言えるかなと思います。

どれがいいってことは私の方から申し上げるまでもなくて、考えるべき話なんですけれども、世界株式つまりMSCI ACWI(MSCI オール・カントリー・ワールド・インデックス)、ACWIを基準として、水色を考えたのが、それに対して、3地域均等っていうのは、シャープレシオにかなり近いところで、よりちょっとリスクを取りたい、リスクを取ってリターンを取りたいと言うならば、この青の、濃い青がありますし、3地域均等がありますし、もっとちょっとリスクを抑えたいなっていう理由があれば、MSCI ACWI(MSCI オール・カントリー・ワールド・インデックス)があるわけで、これは投資家の皆さん自身が考えていって、悩んでいただいて、決してどっちが良いとか悪いとかではない。

むしろ、これからの話になってくると思いますけれども、3分の1というわかりやすいウェイトで、持つことによって管理がしやすいとか、いいんじゃないっていう人もいるかとは思いますし、いやいや、マーケットのウエイトを持つことこそがリスクリターンを上げる、得だ、と思う方はマーケット行くし、これは皆さん方が考えること。

ただ、リスクリターンから考えると、こういう状況、ほとんどシャープレシオ的には変わらない。かたや、ちょっとリスク取らないとリターンがちょっと低いという位置関係にあるのかな。これは弊社イボットソンの推計値で言うと、そうということがいえるということで、私からのデータの出し方はここまでにしたいとと思います。

【代田さん】ありがとうございました。一方的に応援演説みたいなのをいただいたんですけれども…。

【小松原さん】(笑顔で)応援してないww

【代田さん】応援してない? 応援はしてないみたいなんですけれど、あくまでも、そのページの右下のイボットソンさんの先進国株式(除く日本)と国内株式のリスクリターンの推計が、皆さんが将来を見た時に、いやこれとは違うだろということであると、さっきの効率フロンティアも変わってくるので、ここをどう考えるかということだと思うんです。

ただ一般的に、これはウチ用に作っていただいたわけではなくて・・

【小松原さん】違います、違います。

【代田さん】一般的にイボットソンさんの中で分析をされて、業界で提供されているリスクリターンはこうなるとそういうこと?

(小松原さんうなずく)そういうことのようです。

どうもありがとうございました。

明日もアップします

以上が小松原さんのプレゼン15分くらいの内容の文字起こしです。

文字にして6千文字程度でしょうか。

誤字脱字がありあましたら教えていただけると助かります。

続きは以下のページをご覧ください。

-

-

三菱UFJ国際投信のブロガーミーティング文字起こしパート3は諸事情で4割カットしてお届けします【その3 山崎元さん独演会】 #eMAXIS #投資信託

2018年3月27日に開催された三菱UFJ国際投信のブロガーミーティングの文字起こしパート3をお届けします。パート1及びパート2をご覧になって無い方は以下の記事 ...

Copyright secured by Digiprove © 2018

Copyright secured by Digiprove © 2018